Par Valentin Katasonov – Le 11 avril 2016 – Source Strategic Culture

L’année dernière, la Chancellerie fédérale suisse recevait une pétition de 110.955 signatures demandant un nouveau référendum national. Ce référendum était mené par des activistes de l’initiative de la Monnaie souveraine. Le but du référendum est de bannir la création de monnaie par les banques commerciales privées et de forcer le retour à l’utilisation d’une monnaie réelle et palpable.

Le jeu d’arnaque de la multiplication monétaire

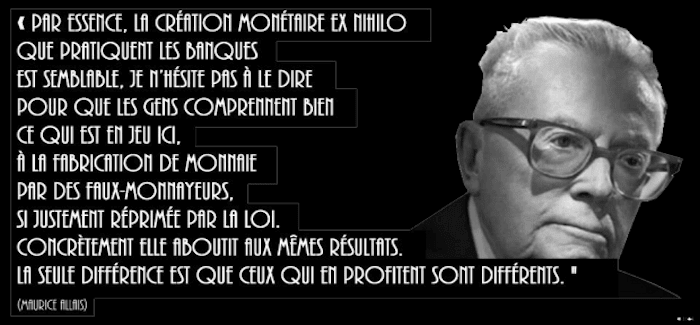

En économie, lorsqu’une banque commerciale est autorisée à créer de l’argent en amplifiant le crédit en excès des réserves de liquide qu’elle possède, cela s’appelle de la gestion des réserves fractionnaires. Par exemple, les banques peuvent accepter des dépôts de 1000 unités en devise légale d’un déposant (qui est de l’argent réel sous forme de billets de banque), et, sur ces fonds, prêter 10.000 unités, ce qui est dix fois plus. Et ce crédit sera délivré sous une forme qu’on appelle monnaie scripturale [écriture en compte], ce qui est en soi une forme d’abstraction, car cette monnaie ne peut pas être utilisée pour régler les requêtes des déposants avec de vrais billets. Cette flagrante duplicité ne peut que mal se terminer, provoquant un afflux de retraits en liquide, entraînant l’effondrement de ces banques.

Dans les manuels d’économie, cette création d’argent par les banques commerciales est appelée multiplicateur monétaire, et la valeur maximale du multiplicateur est définie par un régulateur financier (habituellement la banque centrale), sous forme de fonds obligatoires (qui sont le pourcentage de dépôts qui doivent être possédés dans un fond de réserve spécial). Incidemment, ces obligations sont en train d’être abolies dans plusieurs pays. Autrefois, fabriquer de la monnaie fiduciaire était vu comme de la contrefaçon, mais maintenant, c’est simplement appelé de la multiplication d’argent.

Une victoire pour l’alliance entre banquiers et politiciens corrompus

Le système de gestion bancaire par réserve fractionnaire a été développé graduellement au cours des trois siècles derniers. L’alliance entre les banquiers et les politiciens qu’ils ont corrompus, a triomphé de l’opinion publique. Cette fourberie a en partie été cachée par la fondation des banques centrales, qui sont souvent appelées les prêteurs de dernier recours.

Les banques centrales pourraient tendre une perche aux banques commerciales privées, sous forme de prêts d’urgence ou de stabilisation. Au cours du XXe siècle, les agences appartenant entièrement ou presque à l’État, furent créées dans le but d’assurer les dépôts des banques. Cependant, ces agences ainsi que les prêteurs de dernier recours ont prouvé leur inutilité lors des crises bancaires majeures.

Au XXe siècle, les gens ont cessé de réfléchir sur la manière dont le système monétaire est structuré, ou sur les racines de la fraude bancaire. Le moment de réveil général ne survient que lorsqu’il y a une crise massive, économique, financière ou bancaire.

Un exemple d’une telle prise de conscience eut lieu dans les années 1930, quand l’Occident fut frappé de la pire crise économique de l’histoire du capitalisme. En 1933, un groupe d’économistes éminents mené par Irvin Fisher, commença à élaborer un rapport qui serait connu plus tard comme le Plan Chicago. La version définitive de ce rapport est parue en 1936. Le rapport identifiait les causes de la crise économique (la Grande Dépression). Le système bancaire de réserves fractionnelles était le premier à blâmer, étant donnée la manière dont il a noyé l’économie avec un énorme apport de monnaie fiduciaire. Cet argent n’était pas de la monnaie légale et était délivré en crédit, créant une pyramide de dettes.

Ce manque de restrictions de la part des créditeurs privés contrastait avec les règles d’émission de billets par les banques centrales. Ce qu’elles pouvaient émettre était limité à la taille de leurs avoirs en or. Il est vrai qu’avant le début de la crise, un certain nombre de pays européens (surtout la Grande-Bretagne et la France) avaient restauré le standard d’or d’avant-guerre, qui aux États-Unis n’avait jamais été aboli, même durant la Première Guerre mondiale. Le Plan Chicago arrivait à la conclusion qu’avant tout, les banques privées devaient immédiatement retourner à un système de réserve complète (en possédant 100% des comptes dépositaires).

Mais les recommandations du Plan Chicago furent ignorées. Même aux États-Unis, où le Président Franklin Roosevelt parvenait à maîtriser l’appétit des banquiers de Wall Street, le système des réserves complètes n’a pas été ressuscité. Les banques américaines étaient plus puissantes que le président.

Après la Seconde Guerre mondiale, très peu d’économistes se sont, ne serait-ce que souvenus, de cet ancien système bancaire de réserves complètes. Les manuels n’y font plus référence, et le multiplicateur monétaire est présenté comme étant la norme. Parmi les économistes occidentaux, l’École autrichienne d’économie fut peut-être la seule à ne pas oublier le système de réserves complètes, et Murray Rothbard était un porte-parole particulièrement courageux de cette cause.

Le retour au Plan Chicago

Dans l’étendue de sa dévastation, la crise financière de 2007-2008 était comparable à la Grande Dépression du XXe siècle. Et le souvenir du Plan Chicago d’Irving Fisher refit alors brusquement surface. En aout 2012, deux économistes du FMI, Jaromir Benes et Michael Kumhof, publièrent un document intitulé Le Plan Chicago revisité. Le texte constate que la restauration d’une obligation de posséder 100% des fonds ferait revivre l’économie mondiale. Finie l’inflation, le terrain propice aux bulles d’investissement, ainsi que la hausse de la dette pyramidale, publique et privée. Toutefois, dès 2012, le monde était déjà revenu à une relative stabilité financière et économique, et seule une poignée d’experts financiers ont pris acte de la brochure écrite par les économistes du FMI.

Mais 2015 fut une autre paire de manches. Une fois de plus, de sombres nuages se sont rassemblés au-dessus de l’économie mondiale, menace d’une nouvelle crise financière mondiale. Les économistes de divers pays se mirent à réfléchir à l’idée de la banque à fonds complets. En mars 2015, un rapport intitulé Réforme monétaire : Un meilleur système monétaire pour l’Islande, fut conçu par un économiste nommé Frosti Sigurjónsson et adressé au Premier ministre islandais. Certaines sources stipulent que l’Islande se prépare à une réforme monétaire qui abolira le système de réserves fractionnaires (selon d’autres sources ce sera une très importante hausse du taux de fonds requis.)

Les Suisses s’opposent à l’argent gris

Récemment a eu lieu un événement lié à la restauration d’un système monétaire normal : la préparation d’un référendum en Suisse. Les résultats de ce référendum dépendront surtout de la manière dont seront formulées les questions du scrutin. Il est bien sûr plutôt impressionnant que plus de 100.000 personnes, dans ce petit pays, aient signé la pétition demandant ce référendum. Cependant, étant donné que le sujet des fonds bancaires est tabou, il est difficile d’imaginer quelques millions de Suisses réaliser ce qui est en jeu. En regardant un échantillon d’articles suisses sur le référendum à venir, il est clair que même les journalistes ne saisissent pas toujours l’ampleur de l’enjeu. Par exemple, certains imaginent que le référendum implique un choix entre l’argent papier et un système virtuel. D’autres pensent qu’il s’agit de baser l’argent sur l’or ou d’autres marchandises.

Récemment, un référendum a été organisé en Suisse à propos de l’éventuelle augmentation des stocks d’or de la Banque centrale du pays. La plupart des citoyens de la Confédération alpine ont rejeté l’idée d’une telle augmentation, n’y voyant pas de nécessité. Néanmoins, dans leurs commentaires sur les résultats du référendum sur l’or plusieurs experts indiquèrent que les votants n’avaient pas entièrement saisi le sujet. Certains craignent une répétition de ce scénario pour le nouveau référendum.

Essayons une nouvelle fois d’identifier le cœur du problème. Cela entraînera une interdiction pour les banques privées de créer de la monnaie fiduciaire. Le droit de fournir des devises légales devrait être réservé uniquement à la banque centrale. Cette banque distribue de l’argent principalement sous forme de billets. Les banques commerciales, elles, utiliseront des intermédiaires financiers au sens traditionnel, c’est-à-dire prennent l’argent dans leurs comptes, mais le rendent à l’économie sous forme de prêts et d’investissements. Si l’exclusivité du droit revient à la banque centrale, alors la circulation d’argent sera vraiment contrôlée. Ce qui fera brusquement chuter les risques de crises et de déséquilibres économiques, car les banques privées seront dépourvues du droit de créer leurs propres crédits.

Bien évidemment, quelques problèmes apparaîtront inévitablement si un tel scénario se produisait. Par exemple : que faire de l’immense somme d’argent créé par les banques commerciales ? Dans certains pays, l’approvisionnement d’un tel argent gris est de beaucoup supérieur à celui de l’argent réel fourni par les banques centrales. Et cet argent gris ne peut pas être effacé soudainement, du fait qu’il circule dans les économies de pratiquement chaque pays dans le monde aujourd’hui. En outre, la réforme monétaire suisse proposée est complètement en décalage avec la tendance actuelle, qui est la croissance de l’apport monétaire, non seulement pour les banques commerciales, mais également pour les banques centrales. Une tendance cachée sous les programmes d’assouplissement quantitatif que suivent la Réserve fédérale américaine, la Banque d’Angleterre, celle du Japon, ainsi que la Banque centrale européenne.

Une réforme monétaire prudente et graduelle est nécessaire, afin de minimiser le risque de faillites d’entreprises et l’augmentation aiguë du chômage. De plus, il ne faut pas oublier que n’importe quelle réforme trop radicale ouvrira les portes aux plans des oligarques financiers mondialistes : remplacer l’argent en papier par des systèmes virtuels. Après tout, les systèmes virtuels sont basés sur exactement le même genre d’argent gris que celui que les partenaires du référendum suisse on fait vœu de combattre.

Valentin Katasonov

Traduit par Ismael, vérifié par Wayan, relu par Nadine pour le Saker Francophone.

Source : Lesakerfrancophone.fr

Informations complémentaires :