Écoutez-moi, j'ai des infos comme quoi ils veulent déclencher un cataclysme monétaire mondial en faisant exploser le bilan de la FED par trois (mais avant ils vont se servir de ces dollars pour racheter le monde entier), car le bilan officieux actuel serait de 65.000 milliards de dollars, donc x3, ça laisse de la marge pour faire des emplettes....

Par Tyler Durden

Note de la rédaction du Activist Post : Il s'agit bien sûr d'un plan qui a été discuté depuis longtemps et qui se concrétise maintenant avec le Grande Reset. Ne manquez pas le reportage de Spiro Skouras sur le grand tableau "Coronavirus End Game" : The Economic Crisis & Roll Out of the New Digital Financial System".

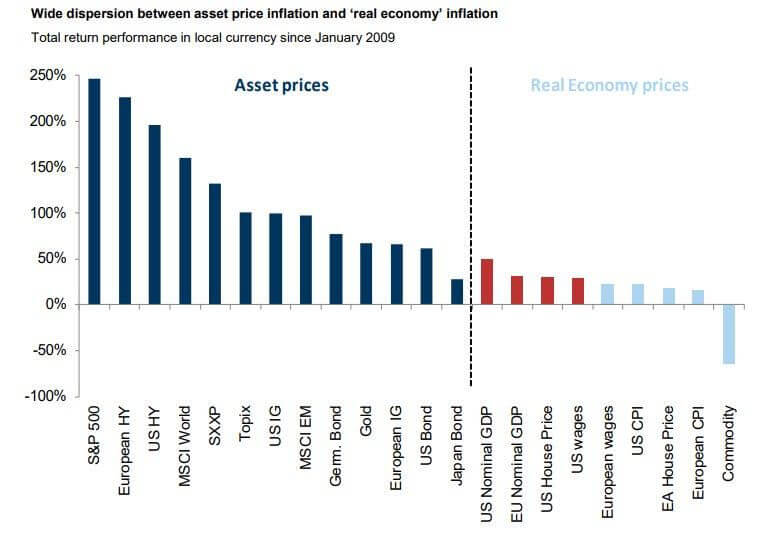

Au cours de la dernière décennie, le seul thème commun, malgré les bouleversements politiques et l'instabilité sociale et géopolitique croissante, était que le marché continuerait de progresser et que la Fed continuerait d'injecter des liquidités dans le système. Le deuxième thème commun est que malgré l'inflation sans précédent des prix des actifs, les prix mesurés dans l'ensemble de l'économie - en utilisant la mesure imparfaite de l'IPC et certainement les salaires stagnants des travailleurs - resteraient faibles (pour rappel, la Fed cherche désespérément à déclencher une inflation générale car c'est la seule façon d'éliminer les innombrables billions de dettes excédentaires et elle n'y est pas parvenue jusqu'à présent).

L'incapacité de la Fed à atteindre son objectif d'inflation - qui a incité la banque centrale américaine à revoir radicalement son dogme monétaire le mois dernier et à dévoiler un objectif flexible d'inflation moyenne (Flexible Average Inflation Targeting, ou FAIT) selon lequel la Fed laissera l'inflation s'emballer sans augmenter les taux - a suscité de nombreuses critiques de la part de l'establishment économique, même si, comme nous l'avons montré en juin, la déflation est désormais une fonction directe des politiques monétaires non conventionnelles de la Fed, car plus les rendements baissent, plus la propension à dépenser diminue. En d'autres termes, plus la Fed se bat pour stimuler l'inflation, plus la déflation et les économies qu'elle suscite en résultent (d'ailleurs, ce n'est pas la première fois que cette "découverte" est faite, en décembre nous avons écrit "Une banque fait une découverte étonnante - les baisses de taux de la Fed sont maintenant déflationnistes").

En bref, depuis que la Fed a lancé l'assouplissement quantitatif et le NIRP, elle a aggravé la situation qu'elle essayait de "réparer" tout en faisant éclater la plus grande bulle de prix d'actifs de l'histoire.

Et comme elle a récemment admis que son plan de relance préféré n'a pas réussi à stimuler l'économie dans son ensemble, la faute en revient à la manière dont la politique monétaire est mise en œuvre, et plus particulièrement à la façon dont la Fed crée des réserves excédentaires qui finissent dans les banques commerciales au lieu de se propager jusqu'au niveau des consommateurs.

Il est certain qu'à la suite des arrêts de production liés à la pandémie de coronavirus, la Fed a tenté de court-circuiter ce processus et, en collaboration avec le Trésor, elle a lancé des "fonds d'hélicoptère" qui ont entraîné un transfert direct de fonds vers les entreprises américaines par le biais de prêts PPP, ainsi que vers les consommateurs finaux par le biais des allocations de chômage hebdomadaires d'urgence de 600 dollars qui, toutefois, vont expirer à moins d'être renouvelées par le Congrès, comme expliqué la semaine dernière, car les démocrates et les républicains se disputent la prochaine mesure de relance budgétaire.

Et pourtant, on déplore que, alors même que l'économie avait désespérément besoin d'un tsunami massif de liquidités, les fonds créés par la Fed et le Trésor (maintenant que les États-Unis fonctionnent sous un régime de quasi-MMT) n'ont pas fait leur chemin jusqu'à ceux qui en ont le plus besoin : les consommateurs finaux.

C'est pourquoi nous avons lu avec grand intérêt une interview de Bloomberg avec deux anciens responsables de la Fed : Simon Potter, qui a dirigé le groupe des marchés de la Federal Reserve Bank of New York, c'est-à-dire qu'il a été à la tête de l'équipe de protection contre la plongée de la Fed pendant des années, et Julia Coronado, qui a passé huit ans en tant qu'économiste au sein du conseil des gouverneurs de la Fed, qui comptent parmi les innovateurs qui réfléchissent à des solutions à ce qui est apparu comme le problème le plus crucial et le plus difficile auquel la Fed doit faire face : fournir rapidement de l'argent aux personnes qui en ont le plus besoin en cas de crise.

La réponse a été frappante : les deux proposent de créer un outil monétaire qu'ils appellent des obligations d'assurance contre la récession, qui s'inspirent de certaines des avancées en matière de paiements numériques, et qui seront transmises instantanément aux Américains.

Comme l'a expliqué M. Coronado, le Congrès accorderait à la Réserve fédérale un outil supplémentaire pour fournir un soutien - disons, un pourcentage du PIB [sous la forme d'une somme forfaitaire qui serait divisée en parts égales et distribuée] aux ménages en récession. Les obligations d'assurance en cas de récession seraient des titres à coupon zéro, un actif conditionnel des ménages qui serait essentiellement en attente. Le déclencheur pourrait être l'atteinte de la limite inférieure zéro des taux d'intérêt ou, comme l'a proposé l'économiste Claudia Sahm, une augmentation de 0,5 point de pourcentage du taux de chômage. La Fed activerait alors les titres et déposerait les fonds numériquement sur les comptes des ménages.

Comme l'a ajouté M. Potter, "le Congrès a mis trop de temps à faire parvenir l'argent aux gens, et c'est trop maladroit. Nous avons besoin d'une infrastructure distincte. La Fed pourrait acheter les obligations rapidement sans passer par le marché privé. Le 15 mars, ils auraient pu dire que les taux d'intérêt sont maintenant à zéro, que nous activons un montant X des obligations et que nous suivrons le taux de chômage - s'il augmente au-delà de ce niveau, nous en achèterons d'autres. Les obligations figureront à l'actif du bilan de la Fed ; les dollars numériques sur les comptes des citoyens figureront au passif".

Pour l'essentiel, la Fed propose de créer une monnaie légale numérique hybride, contrairement aux réserves qui sont coincées dans le système financier, et qu'elle peut déposer directement sur les comptes des consommateurs américains. En bref, comme nous l'avons résumé "La Fed prévoit d'envoyer de l'argent directement aux Américains lors de la prochaine crise", ce que nous avons rappelé aux lecteurs lundi :

Ce matin, comme pour confirmer nos spéculations sur la suite des événements, la présidente de la Fed de Cleveland, Loretta Mester, a prononcé un discours au Symposium de Chicago sur les paiements, intitulé "Les paiements et la pandémie", dans lequel, après avoir passé en revue l'ensemble du système, Loretta Mester aborde directement le sujet qui nous occupe.

Dans la section intitulée "Monnaies numériques des banques centrales", la présidente de la Fed de Cleveland écrit que "l'expérience des paiements d'urgence en cas de pandémie a fait naître une idée qui suscitait déjà une attention accrue dans les banques centrales du monde entier, à savoir la monnaie numérique de la banque centrale (CBDC)".

Et, dans la punchline en forme de coup de poing choquant, il poursuit en révélant que "la législation a proposé que chaque Américain ait un compte à la Fed dans lequel les dollars numériques pourraient être déposés, en tant que passif des banques de la Réserve fédérale, qui pourrait être utilisé pour les paiements d'urgence".

Mais attendez, il y a mieux, car en lançant l'argent numérique, la Fed serait alors en mesure de supprimer entièrement la monnaie physique "anonyme" et de suivre chaque billet de banque depuis sa "création" jusqu'aux différentes transactions qui ont lieu au cours de sa vie. Et, finalement, la Fed pourrait "détruire" à distance ladite monnaie numérique lorsqu'elle en déciderait ainsi. Oh, et dans le processus, la Fed désintermédierait effectivement les banques commerciales, car elle fournirait des prêts aux consommateurs américains et déposerait directement des fonds sur leurs comptes, rendant ainsi tout le système bancaire traditionnel obsolète. Voici les détails :

D'autres propositions créeraient un nouvel instrument de paiement, l'argent liquide numérique, qui serait exactement comme la monnaie physique émise par les banques centrales aujourd'hui, mais sous une forme numérique et, potentiellement, sans l'anonymat de la monnaie physique. En fonction de la conception de ces monnaies, les banques centrales pourraient les soutenir sans qu'il soit nécessaire que les banques commerciales interviennent, par le biais d'une émission directe dans les portefeuilles numériques des utilisateurs finaux, combinée à des services de transfert et de remboursement facilités par la banque centrale. La demande et l'utilisation de ces instruments doivent être examinées plus avant afin d'évaluer si une telle monnaie numérique de la banque centrale permettrait des paiements plus rapides et plus omniprésents en cas d'urgence et de manière plus générale. En outre, il convient de mieux comprendre toute une série de risques potentiels et de questions politiques concernant la monnaie numérique de la banque centrale, et d'en évaluer les coûts et les avantages.

La Réserve fédérale effectue des recherches sur les questions soulevées par la monnaie numérique de la banque centrale depuis un certain temps. Le Conseil des gouverneurs dispose d'un laboratoire technologique qui a construit et testé une série de plates-formes de grand livre distribué afin de comprendre leurs avantages et compromis potentiels. Des membres du personnel de plusieurs banques de la Réserve, y compris des développeurs de logiciels de la Fed de Cleveland, contribuent à cet effort. La Banque fédérale de réserve de Boston est également engagée dans un effort pluriannuel, en collaboration avec le Massachusetts Institute of Technology, pour expérimenter des technologies qui pourraient être utilisées pour une monnaie numérique de banque centrale. La Banque fédérale de réserve de New York a créé un centre d'innovation, en partenariat avec la Banque des règlements internationaux, afin d'identifier et de développer des connaissances approfondies sur les tendances critiques et les technologies financières pertinentes pour les banques centrales. Une telle expérimentation est un élément important pour évaluer les avantages et les coûts d'une monnaie numérique de banque centrale, mais ne signale aucune décision de la Réserve fédérale d'adopter une telle monnaie. Les questions soulevées par la monnaie numérique de la banque centrale concernant la stabilité financière, la structure du marché, la sécurité, la confidentialité et la politique monétaire doivent toutes être mieux comprises.

Pour résumer, les roues tournent déjà autour d'un plan qui prévoit que la Fed déposera des "dollars numériques" à "chaque Américain", une évolution étonnante qui voit essentiellement la Fed contourner le Congrès, dotant la Banque centrale de capacités ciblées de "stimulation fiscale", et qui pourrait conduire à un pic de relance spectaculaire car ce sont les segments du quartile inférieur des revenus de la société américaine qui sont les décideurs marginaux des prix des biens et services économiques. Et comme elle a déjà mis en œuvre un objectif d'inflation moyenne, la poussée d'inflation qui en résulterait serait considérée par la Fed comme insuffisante en soi (car elle devrait persister longtemps sur la période "moyenne", quelle qu'elle soit), pour resserrer la politique monétaire. En fait, même si l'inflation fait rage - ce que certaines mesures inflationnistes alternatives à l'IPC suggèrent déjà - la Fed aura une faille sémantique pour expliquer pourquoi elle doit maintenir une inflation brûlante même si le niveau de vie en Amérique s'effondre au profit d'une poignée de détenteurs d'actifs.

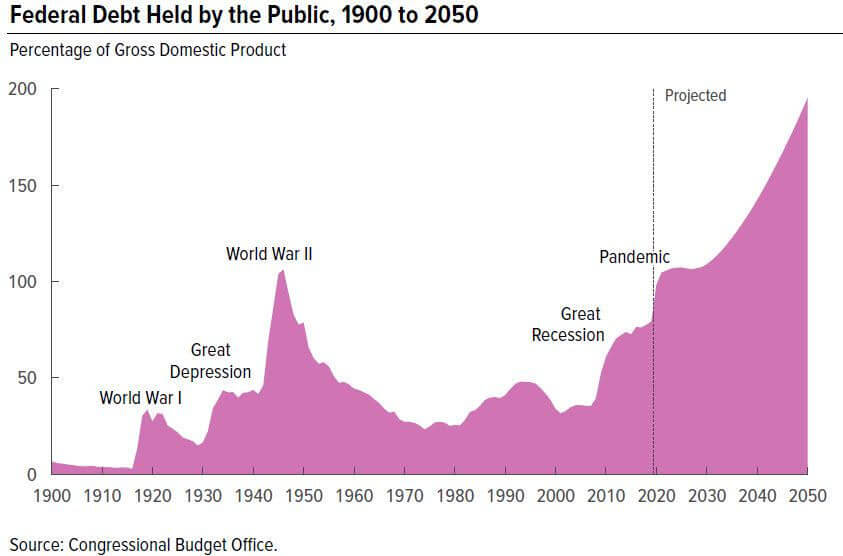

Pourquoi ? Le CBO a donné la réponse hier :

En l'absence d'une explosion massive de l'inflation dans les années à venir qui gonfle les centaines de billions de la dette fédérale, le tsunami sans précédent de la dette qui s'annonce signifierait la fin du mode de vie américain tel que nous le connaissons. Et pour ce faire, la Fed est en train de finaliser les dernières étapes d'un processus qui révolutionne l'ensemble du système monétaire fiat, en lançant des dollars numériques qui suppriment effectivement les banques commerciales en tant qu'intermédiaires financiers, puisqu'ils permettront à la Fed elle-même d'effectuer des dépôts directs dans les "portefeuilles numériques" des Américains, ce qui rendra également le Congrès et tout le pouvoir législatif superflu, alors qu'une poignée de technocrates prendra tranquillement le contrôle des États-Unis.

Source(s) : Zerohedge via Activist Post

Informations complémentaires :