Ça vous paraît dingue que l'on arrive à des montants pareils sur des produits dérivés ? C'est-à-dire (pour moi) des produits financiers (des algorithmes) basés sur tout et n'importe quoi...

Alors n'oubliez pas que le marché se régule tout seul... Vous voyez bien... D'ailleurs ne vous inquiétez pas tout est « under control », et ils ont déjà trouvé une solution...

Les activités de spéculation des banques n'étant TOUJOURS pas séparées des activités de dépôts, ça risque de faire très, très, mal quand il faudra consolider tout cela, sur quelque chose de tangible... Autre que des « mathématiques... »

Pour rappel, les produits dérivés sont notamment à l'origine de la crise de 2007-2010, et pourtant ils ont augmenté de 29%....

Cherchez l'erreur....

Alors que la réglementation sur les dérivés tarde à s'harmoniser, le montant de ces produits atteint à nouveau un record. Selon la dernière étude d'Alphavalue, le risque qu'ils font courir au système serait bien supérieur à ce que laisse supposer la communication financière des banques.

D'après la Banque des règlements internationaux, le montant notionnel des dérivés échangés de gré à gré (soit la majorité du marché) a atteint 693.000 milliards de dollars au premier semestre 2013 (sans double comptage). C'est moins que le record du premier semestre 2011 (707.000 milliards), mais déjà supérieur au sommet datant de la faillite de Lehman Brothers (684.000 milliards).

Christophe Nijdam, analyste bancaire chez Alphavalue, insiste sur la valeur «notionnelle» : «Un montant notionnel ne reflète pas le risque associé aux contrats de dérivés, mais il indique le volume de l'activité d'une banque. Tandis que la gross market value privilégiée par le secteur, c'est-à-dire la valeur théorique de remplacement du contrat, sous-estime l'ampleur du risque réel en cas de crise systémique. En outre, le calcul des appels de marge initiaux exigés par les chambres de compensation repose sur les montants notionnels».

Dans ce registre, les banques européennes les plus exposées en 2012 sont suisses, françaises et britanniques, même si Deutsche Bank domine les débats, avec 55.600 milliards d'euros. Suivent BNP Paribas (48.300 milliards), Barclays (47.900 milliards), RBS (45.900 milliards), Credit Suisse (41.200 milliards) et UBS (30.900 milliards). La Société Générale (19.200 milliards) et CASA (16.700 milliards) sont 8e et 9e.

Rapportée au PIB, l'exposition des groupes suisses est la plus disproportionnée: les montants affichés par Credit Suisse et UBS représentent 86 et 65 fois le PIB de la Suisse. Barclays et de RBS suivent loin derrière (26 et 25 fois). BNP Paribas (cinquième) domine les établissements français (24 fois), devant la Société Générale (10e avec un multiple de 10) et CASA (11e, 8 fois). Deutsche Bank est 7e (21,5 fois le PIB allemand).

Ces éléments donnent une idée du risque qu'une perte ferait courir aux capitaux propres des banques. Les plus sensibles sont Credit Suisse, Deutsche Bank, UBS, Barclays et BNP Paribas, pour qui une perte de 16 points de base (pb) des montants notionnels de dérivés aurait suffi pour effacer le capital (share equity) 2012. La sensibilité atteint 22 pb pour CASA et 26 pb pour la SG.

Source : agefi.fr

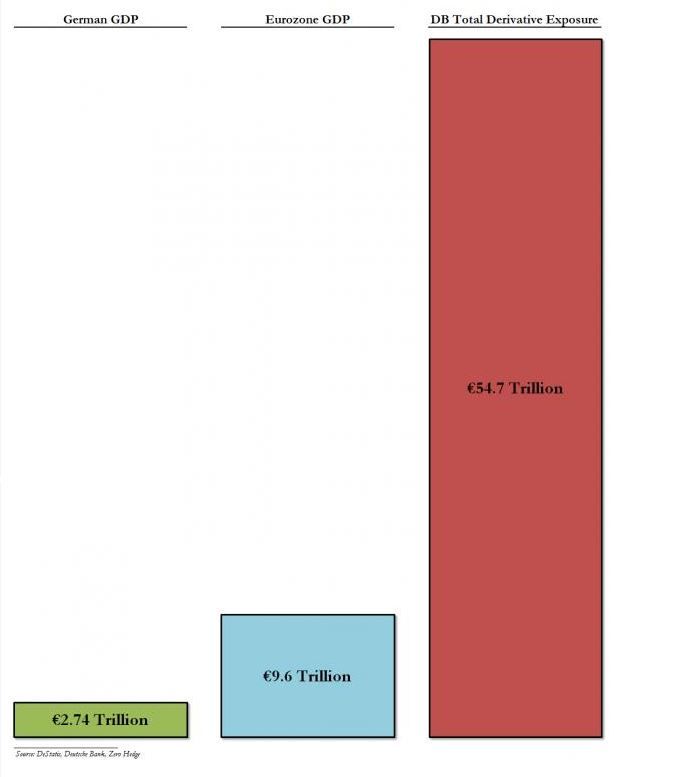

54.700.000.000.000 € ou 54 trillions d’euros ou encore 54.700 milliards d'euros. C’est le montant de l’exposition de la Deutsche Bank sur les dérivés.

Le 22 juillet 2014, Zerohedge nous rappellait l’exposition de Deutsche Bank sur les dérivés et met ce chiffre en rapport avec le PIB allemand et de la Zone Euro… Consternant comme vous pouvez le constater sur le graphique ci-dessous.

Source : Businessbourse.com

Informations complémentaires :